Osakesijoitus

| Sisällysluettelo |

|---|

Johdanto

Tiesitkö että rahanteko on helppoa ja yksinkertaista? Rikastuminen siis. Vaurastuminen. Ohje kuuluu näin. Laita siivu tuloistasi siirtymään automaattisesti matalakuluiseen ja hyvin hajautettuun indeksirahastoon, ja sen jälkeen odota vuosikymmen tai pari. Oi sitä loikoilun määrää.

Tekstiä ei ole lähteistetty, koska taloustieteen alalla on kovin vähän kovia totuuksia, eikä ala muutenkaan yleensä paljoa internet-kirjallisuudessa loista. Jos haluaa perehtyä aiheeseen huolella, kannattaa lukea ensimmäisenä vaikkapa alan klassikkoteos, A Random Walk Down Wall Street tai Paras sijoitus (viite) (viite).

(Tämä sivu ei sisällä sijoitussuosituksia, eli lukijalla on kaikki vastuu itsellään.)

- 2026-01-09 Teksti tarkistettu.

- 2024-09-25 Teksti tarkistettu.

- 2021-11-01 Teksti tarkistettu.

- 2017-03-01 Teksti julki.

- 2017-01-11 Teksti alkaa.

Lähtökohta

Vaurastumisen ensimmäinen ehto on, että tulot ovat suuremmat kuin menot. Toinen ehto on, että tulojen ja menojen välinen erotus pitää siirtää sijoituksiin. Ja siinäpä se. Näin helppoa se on. Mitään muuta ei tarvitse sen jälkeen tehdä kuin loikoilla ja odottaa, kun korkoa korolle -ilmiö tekee matemaattisen tehtävänsä.

Vaurastumista voi nopeuttaa. Tyypilliset keinot tähän ovat menojen leikkaaminen ja tulojen kasvattaminen – tyypillisesti ansiotulojen eli työnteko.

Koska vaurastuminen kestää yleensä vuosia ja koska ihminen osaa huijata itseään, sijoitussuunnitelma ja sijoitusseuranta ovat vähimmäisvaatimukset, joista jälkimmäinen seuraa usein spontaanisti ensimmäistä, sillä rahapuun kasvua on hauska seurata. Sijoitussuunnitelman merkitystä on korostettava, koska juuri sen puuttumiseen on helpoin kompastua.

Kirjoituksessa ei käsitellä verotusta eikä juurikaan asuntosijoittamista, koska allekirjoittanut ei pidä veroista, eikä veloista. Myöskään uhkapeli, rikokset tai periminen eivät saa huomiota tämän enempää.

Leikkaus

Oletus on, ettei lukijalla ole suurta pesämunaa ennestään, joten ensimmäiseksi menot pitää saada tuloja pienemmäksi.

- Menoja voi seurata taulukko-ohjelmalla (esim. Excel, Sheets) tai älypuhelimen sovelluksella (viite). Menoja seuraamalla näkee, mistä voi säästää. Tarkista suurimmat menoerät ensin ja usein toistuvat.

- Sähkö-, vakuutus- ja puhelinliittymät kallistuvat tyypillisesti automaattisesti vuosittain yli indeksin, joten ne kannattaa kilpailuttaa säännöllisesti.

- Tavara vie tilaa – myös sellainen, mitä ei käytä. Kirjahylly tuo tilaa ja kattokoukut. Paljonko maksat asuinneliöstä? Hyödynnätkö katonrajan kuutiot? Vuokravarasto voi olla edullisempi kuin iso asunto.

Työnteko

Menoja ei voi laskea nollaa alemmaksi, joten nopeuttaakseen vaurastumista pitää katsoa myös tuloja, joista keskitymme ensin ansiotuloihin eli työntekoon. Ansiotuloihin voi vaikuttaa kolmella tavalla: vaihtamalla työpaikkaa, vaihtamalla ammattia ja neuvottelemalla nykyisen työnantajan kanssa.

Tulevaisuuden ammateista on esitetty arvio vuonna 2014 (viite). Jokaisen tilanne on yksilöllinen, mutta yleisesti ottaen parhaiten palkatut taidot ovat tekniikka ja talous. Näiden opiskelu vie eteenpäin.

Sijoitus

Kun tulot ovat menoja suuremmat, yli jäävä raha pitää sijoittaa, koska sijoitettu raha kasvaa suuremmaksi itsestään ja kasvu vieläpä kiihtyy. Pankkitilillä tai patjan alla olevan rahan syö pois inflaatio.

Sijoitettu raha kasvaa suuremmaksi yli ajan eli lyhyellä aikavälillä sijoitukset voivat myös pienentyä, mutta mitä pidempään odottaa ja mitä tasaisemmin sijoitukset on hajauttanut, sen todennäköisemmin kasvu asettuu matemaattiseen odotusarvoonsa. On arvioitu sekä historialliseen kehitykseen että yleiseen maailmanymmärrykseen nojaten, että kymmenen tai ainakin kaksikymmentä vuotta on riittävän pitkä horisontti sijoittamiseen, jolloin sijoitusten tuotto on erittäin todennäköisesti positiivinen.

Erilaisia sijoituskohteita ja sijoitusluokkia on useita, kuten esimerkiksi metsäpalstat, taideteokset, kiinteistöt, velkakirjat ja osakkeet. Eri sijoitusluokilla on jokin sisäinen mekanismi, joka tuottaa arvoa. Metsä kasvaa, taideteos vanhenee, velkakirja tuottaa korkotuloa, kiinteistö vuokratuloja ja osakeyhtiö tekee tulosta.

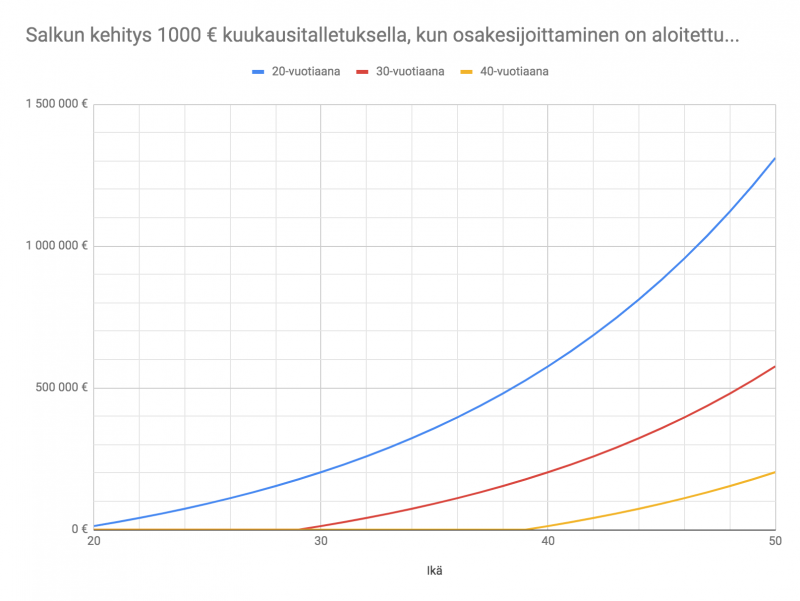

Eri sijoituskohteiden tuotto-odotus vaihtelee. Seuraavassa kaaviossa on käytetty 7 % tuotto-odotusta, joka sisältää globaaleilla osakemarkkinoilla toteutuneen reaalisen tuoton tunnetun sijoitushistorian aikana (5,6 %) (viite) sekä yleisinflaation (1,4 %).

Korkoa korolle -ilmiö on eksponentiaalinen. Kaaviossa on käytetty 7 % -tuotto-odotusta sekä tasaista tuhannen euron kuukausisijoitusta.

Mitä aiemmin sijoittamisen aloittaa, sen parempi – toisin sanoen paras hetki aloittaa sijoittaminen on tänään. Kymmenen vuotta ja kiität itseäsi.

Riski

Sijoittamiseen liittyy monenlaisia riskejä, joista ilmeisin koskee itse sijoituskohdetta: metsä voi tuhoutua myrskyssä, taideteos tulla varastetuksi, asunto jäädä vuokraamatta, laina maksamatta ja osakeyhtiö ajautua konkurssiin.

Markkinariski vastaavasti tarkoittaa tilannetta, missä jonkin suuren odottamattoman tapahtuman seurauksena kaikkien toimialan yhtiöiden markkina-arvo laskee yhtiöistä itsestään riippumattomasta syystä, kuten esimerkiksi turismiala pandemiassa. Poliittinen riski sen sijaan voi toteutua esimerkiksi verotuskäytänteiden muutoksina tai yhtiöiden, kiinteistöjen ja metsämaiden pakkolunastuksena, mitä tapahtuu varsinkin epädemokraattisissa maissa. Muita riskejä ovat muun muassa valuutta- ja vastapuoliriski. Myös sijoittaja itse on riski, jos hän ei noudata omaa suunnitelmaansa – tai edes tee sitä.

Riskejä vastaan voi suojautua, mutta täysin niiltä ei voi välttyä, sillä ilman riskiä ei ole tuottoa. Keskeisin tapa hallita riskejä on sijoitusten hajauttaminen, jolloin mikään yksittäinen riski ei voi syödä koko salkkua. Hajauttaa voi ajallisesti, maantieteellisesti sekä toimiala- että sijoitusluokkakohtaisesti.

Luokka

Usein sijoittamisella viitataan nimenomaan osakesijoittamiseen, mutta sijoitusluokkia on olemassa myös muita. Seuraavassa on esitelty kahdeksan sijoitusluokkaa, niiden tuottomekanismi, tyypillinen tuotto-odotus, riski- ja kulutaso sekä kuinka helppoa sijoituskohteella on käydä kauppaa eli kuinka likvidi se on.

Osake

Osake on osuus osakeyhtiöstä eli yrityksestä. Yhtiön tehtävä on tuottaa omistajilleen voittoa, joten osakkeita omistamalla pääsee osalliseksi yhtiön tekemästä voitosta. Osakeyhtiö on arvonluontiyksikkö eli ihmeellinen rahakone, josta ihmiset saavat nauttia verotulojen, työpaikkojen sekä osinkojen kautta. Eri sijoitusluokista nimenomaan osakkeet ovat historiallisesti tuottaneet parhaiten.

Osakeyhtiöitä on sekä julkisessa pörssissä noteerattuja että listaamattomia. Pörssissa noteerattuja voi omistaa kuka tahansa.

Osakeyhtiön tuottomekanismi perustuu yhtiön kykyyn luoda lisäarvoa, josta verojen, palkkojen ja muiden kulujen jälkeen loppuosuus, siis yhtiön voitto, voidaan tilittää osinkoina yhtiön omistajille, jotka ovat rahoittaneet yhtiön toiminnan.

Osakeyhtiö voi ajautua konkurssiin, jos se ei kykene sopeutumaan ympäristön muutoksiin, kun maailma muuttuu ja menee eteenpäin. Osakesijoittamisen riskiä voi pienentää hajauttamalla eli omistamalla useiden yhtiöiden osakkeita eri toimialoilta ja eri maantieteellisiltä alueilta, jolloin yksittäiset yritykset eivät kaatuessaan voi tuhota koko salkkua. Riskitasot vaihtelevat myös eri yhtiöiden välillä: esimerkiksi vesivoimayhtiön tuottomekanismi on hyvin suoraviivainen ja ennustettava, koska tuotto perustuu vuodenaikoihin, mutta esimerkiksi uutta vallankumouksellista lääkettä kehittävän yhtiön koko tulevaisuus voi olla yhden viranomaispäätöksen varassa. No, toki sen vesivoimalankin voi sulkea nuijan kopautuksella, mutta tätä tapahtuu harvemmin, koska valtiot ovat tyypillisesti itse vesivoimaloiden omistajia.

Lyhyellä ja keskipitkällä aikavälillä osakkeet voivat tuottaa tappiota. Yksittäisen osakkeen arvo voi laskea myös nollaan, jolloin siihen sijoitetun pääoman menettää kokonaan. Osakkeita voi halutessaan myydä myös lyhyeksi, jolloin on mahdollista menettää enemmän kuin siihen on alunperin sijoittanut.

Osakkeen arvo määräytyy julkisella markkinapaikalla, eli pörssissä, reaaliaikaisesti kysynnän ja tarjonnan mukaan. Markkinatoimijat eli osakkeiden myyjät ja ostajat arvioivat omista lähtökohdistaan yhtiön tulevaisuutta, osingonmaksukykyä, mahdollisia riskejä ja viime kädessä sitä, millä hinnalla he haluavat yhtiötä omistaa. Osakkeen kulloinenkin markkinahinta kertoo – ainakin teoriassa – koko maailman yhteisen näkemyksen kyseisen yhtiön arvosta. Aiempaa esimerkkiä hyödyntäen kun edellisestä pandemiasta alkoi tihkua tietoa Kiinasta, aikalailla kaikki matkailualan yritysten arvot lähtivät samantien laskuun – ei vähiten siksi, että nykyaikana tekoälyrobotit seuraavat uutisvirtoja herkeämättä ja voivat tehdä itsenäisiä osto- ja myyntipäätöksiä, joten reagointi tapahtuu parhaimmillaan millisekunneissa.

Osakkeilla on tyypillisesti helppo käydä kauppaa eli se on likvidi sijoitusluokka, kun esimerkiksi metsää, taidetta tai kiinteistöjä ei tuosta vain voi kotisohvalta myydä ja ostaa. Osakkeita voi pörssin lisäksi omistaa myös rahastojen ja muiden rahoitusvälineiden kautta.

Osakesijoituksella voi olla valuuttariski, jos yritys operoi eri valuutta-alueella kuin missä itse elää. Teoreettisena esimerkkinä jos euroalueella asuva sijoittaja omistaa dollareissa noteerattua yhtiötä, jonka kaikki asiakkaat ovat kuitenkin euroalueella, valuuttariski eliminoituu pois. Valuuttariskin kannalta oleellista ei ole siis niinkään se, missä valuutassa yritys on noteerattu, vaan mitä valuuttaa yrityksen asiakkaat käyttävät suhteessa yrityksen omistajaan eli sijoittajaan itseensä. Yritykset tyypillisesti pyrkivät myös suojautumaan valuuttariskeiltä erilaisilla rahoitusinstrumenttijohdannaisilla.

- Tuotto ja riski: korkea

- Kulu: matala

- Likvidi: kyllä

Velkakirja

Velkakirjan tuotto syntyy lainanantajalle maksetusta korosta, joka on sitä suurempi, mitä epävarmempi takaisinmaksaja lainanottaja on. Kirjoitushetkellä Suomen valtion kymmenen vuoden valtionlainojen keskikorko on 0,60 %, kun Venäjän valtiolla se on 8,06 % (2017-02-05). Omistamalla Venäjän valtion liikkeelle laskeman velkakirjan kymmenen vuoden ajan, saa sijoitukselleen 8,06 % vuosikoron – paitsi jos Venäjän valtio päättää jättää lainan maksamatta, kuten kävi vuonna 1998 (viite).

On olemassa myös yrityslainoja ja periaatteessa mikä tahansa taho voi laskea liikkeelle velkakirjan ja kysyä, josko jokin toinen taho haluaisi antaa rahaa ehdotetulla korolla.

Velkakirjoilla käydään kauppaa myös jälkimarkkinoilla, joten niiden arvo määräytyy osakkeiden tapaan jatkuvasti uudestaan, vaikkakin normaalitilanteessa osakkeita maltillisemmin, koska lainanottajien lainanmaksukyky ei tyypillisesti vaihtele yhtä nopeasti kuin yritysten tulevaisuudennäkymät. Jos Venäjän valtio esimerkiksi kehittyisi vakaampaan suuntaan ja uusien velkakirjojen korko olisi vaikkapa 4,00 %, aiemmin liikkeelle laskettu velkakirja 8,06 prosentin korolla olisi tällöin aiempaa arvokkaampi, koska velkakirja tuottaisi edelleen 8,06 %:n mukaan, vaikka reaalinen riskitaso olisikin enää 4,00 %. Velkakirjojen arvo määräytyy näin ollen käänteisesti eli kun korkotaso laskee, olemassa olevien velkakirjojen arvo nousee, ja päinvastoin jos korkotaso nousee, olemassa olevien velkakirjojen arvo laskee.

Lainanottajan maksukyvyn lisäksi myös laina-aika vaikuttaa riskiin, koska mitä pidempi lainan juoksuaika on, sen todennäköisemmin ehtii tapahtua jotain odottamatonta, jonka seurauksena lainanottaja ei ehkä pystykään maksamaan lainaa takaisin. Tästä syystä usein puhutaan erikseen lyhyistä ja pitkistä velkakirjoista (tai korkopapereista) (tai valtioiden velkakirjojen tapauksessa bondeista) (tai obligaatioista). Lyhyillä koroilla viitataan korkeintaan vuoden pituisiin velkakirjoihin. Lyhyiden korkopapereiden riski ja tuotto-odotus ovat samaa suuruusluokkaa pankkitalletusten kanssa eli hyvin matala.

Velkakirjoilla on valuuttariski, jos laina on laskettu liikkeelle eri valuutassa kuin millä sijoittaja itse operoi.

Velkakirjojen likviditeetti vaihtelee. Lainanottaja ja -antaja voivat sopia velasta kahden kesken, mutta velkakirjoihin voi sijoittaa myös korkorahastojen kautta.

- Tuotto ja riski: kohtalainen

- Kulu: matala

- Likvidi: kyllä

Talletus

Pankkitalletus on yksi matalariskisimmistä sijoituksista – ainakin jos luottaa valtion kaikkivoipaisuuteen, sillä esimerkiksi Suomen valtio takaa kaikki pankkitalletukset 100 000 euroon asti. Talletusten tuottomekanismi on sama kuin velkakirjoilla, koska talletus on asiakkaan pankille antama velkakirja. Pankki sijoittaa saamansa rahat ja maksaa asiakkaalle takaisin pienen palkkion eli talletuskoron. Pankkitalletuksia ja -nostoja on helppo tehdä – paitsi poliittisessa poikkeustilanteessa, jolloin käteiselle saatetaan asettaa nostorajoituksia.

- Tuotto ja riski: matala

- Kulu: matala

- Likvidi: kyllä

Metsä

Metsään sijoittaminen on konkreettista: tuotto perustuu puunkasvuun ja kulut metsänhoitoon. Myrsky voi tuhota metsän tai maa voidaan pakkolunastaa harvinaisessa poikkeustilanteessa. Metsää voi omistaa myös rahaston kautta. Metsäsijoitusten tuotto on yleensä matala mutta vakaa. Metsämarkkinat eivät ole likvidit, vaan niihin sijoittava voi joutua odottamaan vuosiakin, jos haluaa ostaa tai myydä metsää haluamaltaan alueelta.

- Tuotto ja riski: kohtuullinen

- Kulu: korkea

- Likvidi: ei

Kiinteistö

Kiinteistösijoittamisen tuottomekanismi on vuokranmaksu ja kiinteistön mahdollinen arvonnousu. Kiinteistösijoittaminen vaatii paljon pääomaa ja muita sijoitusluokkia suurempaa vaivannäköä, koska kiinteistöä pitää huoltaa ja etsiä sopivia vuokralaisia. Toisaalta kiinteistön ja erityisesti asunnon ostamiseen on muita sijoitusluokkia helpompi saada lainaa, jota voi käyttää vipuvartena korkeamman tuotto-odotuksen saavuttamiseksi, joskin tällöin myös riski on suurempi.

Asuntoja ja kiinteistöjä voi omistaa sekä suoraan että rahaston kautta.

Kiinteistöjen yksikköhinta on korkea, joka tarkoittaa käytännössä sitä, että omaa asuntoa ei kannata omistaa, ellei sijoitussalkku ole vähintään miljoona euroa, koska muussa tapauksessa yhdellä sijoituskohteella on erittäin suuri paino hajautuksen näkökulmasta. Yhteen kiinteistöön kohdistuu useita riskejä ja kiinteistöä ei tyypillisesti voi siirtää. Esimerkiksi Suomessa kiinteistöjen tulevaisuudennäkymään voivat vaikuttaa maailmanpoliittiset toimijat, koska Suomi sijaitsee geopoliittisesti myrskyisessä paikassa, mutta myös kiinteistön lähiympäristö voi muuttua laadullisesti. Kiinteistöihin kohdistuu myös luonnollisia riskejä, kuten tulvat, myrskyt ja tykistötuli.

- Tuotto ja riski: korkea

- Kulu: korkea

- Likvidi: ei

Taide

Taidesijoittamisen tuottomekanismi perustuu viihdearvon lisäksi mahdolliseen arvonnousuun eli siihen että sijoittaja kykenee näkemään, tai määrittämään, mistä taideteoksesta tullaan myöhemmin maksamaan korkeampi hinta. Kaupankäynti taideteoksilla on hidasta ja hankalaa. Taideteoksen voi vakuuttaa tuhoutumisen ja varkauden riskien varalle.

- Tuotto ja riski: matala ja korkea

- Kulu: korkea

- Likvidi: ei

Raaka-aine

Raaka-aineiden sijoitustuotto perustuu mahdolliseen arvonnousuun sekä jalostusarvoon, jos sijoittaja kykenee jalostamaan raaka-aineesta jotain arvokkaampaa. Raaka-aineet säilyttävät yleensä hyvin arvonsa, joten niitä voidaan hyödyntää salkun kokonaisriskin pienentämisessä. Raaka-aineilla ei ole sisäistä tuottomekanismia.

Raaka-aineita voi ostaa sekä suoraan että rahaston kautta. Nikkeliä tai uraania harvempi haluaa itse varastoida, mutta kulta ja viini ovat esimerkkejä raaka-aineista, joita voi omistaa suoraan. Sijoitusluokkana raaka-aineisiin kohdistuu varkauden ja tuhoutumisen riskit.

- Tuotto ja riski: matala

- Kulu: korkea

- Likvidi: ei

Valuutta

Valuuttaa ei voi oikeastaan pitää sijoituksena, koska se ei tuota mitään, mutta omistamalla eri valuuttoja voi pienentää sijoitussalkun valuuttariskiä. Ei ole tavatonta maailmanhistoriassa, että jokin valuutta joutuu hyperinflaatioon tai tapahtuu jokin muu poliittinen muutos, joka vaikuttaa voimakkaasti valuutan arvoon.

Valuuttaa voi omistaa suoraan käteisenä tai pankkien valuuttatilien kautta. Poikkeustilanteissa käteinen voi olla ainoa toimiva maksuväline ja esimerkiksi hyvin arvoa säilyttävä Yhdysvaltojen dollari on monissa epävakaissa maissa paikallista valuuttaa kysytympi. Käteiseen kohdistuu varkauden ja tuhoutumisen riskit.

- Tuotto ja riski: matala

- Kulu: matala

- Likvidi: kyllä

Väline

Sijoitusvälineet eli sijoitusinstrumentit ovat tapoja omistaa sijoituskohteita. Yleisimpiä sijoitusvälineitä ovat erilaiset rahastot ja johdannaiset, mutta sijoituskohteita voi tyypillisesti omistaa myös suoraan.

Eri sijoitusvälineillä on erilaisia kuluja, joita voi olla vaikea arvioida tarkasti. Suoraan omistaessa pitää tyypillisesti maksaa ainakin kaupankäyntipalkkio, mutta joskus myös säilytyspalkkio. Rahastojen osalta laki vaatii kertomaan kokonaiskulut, mutta niidenkin päälle kuluja tulee tyypillisesti vielä spreadistä, arbitraasista sekä mahdollisesta valuutanvaihdosta.

Suoraan omistaminen

Melkein kaikkia sijoitusluokkia voi omistaa suoraan, jolloin niitä ostetaan joko suoraan myyjältä tai välittäjän kautta. Suoraan ostamisen kiistattomia etuja ovat yksinkertaisuus sekä matalat kulut, mutta silloin ostoerien on tyypillisesti oltava suurempia, koska kaupankäynnissä on tyypillisesti kiinteähintainen vähimmäiskaupankäyntikulu, joten karkeasti ottaen alle tuhannen euron osakekauppoja ei kannata tehdä suoraan, koska tällöin kulut ovat turhan suuret suhteessa sijoitettuun pääomaan.

Sijoituskohteita suoraan omistamalla voi välttää vastapuoliriskin, sillä omassa kassakaapissa olevaa kultaharkkoa, setelinippua tai Picasson taulua ei nuijan kopautuksella viedä, kuten on mahdollista osakkeiden, velkakirjojen ja talletusten kohdalla. Kiinteistöä ja metsää voi poikkeustilanteessa puolustaa, jos on oma palkka-armeija.

Rahasto

Sijoitusrahastoja on monenlaisia, mutta yleisesti ottaen niiden ero suoraan sijoittamiseen on se, että joku taho, kuten rahastoyhtiö, hoitaa useita eri arvopapereita sisältävää kokonaisuutta, jonka osaomistajaksi sijoittaja pääsee ostamalla osuuksia rahastosta. Rahastot ovat vaivattomia, koska salkunhoitaja tekee sijoitusvalinnat asiakkaan puolesta, mutta toisaalta rahaston kulut ovat tyypillisesti korkeammat kuin suoraan omistamalla.

On olemassa ainakin osake-, korko-, yhdistelmä-, raaka-aine-, asunto- ja vipurahastoja sekä rahastojen rahastoja. Käytännössä kaikille sijoitusluokille ja niiden erilaisille kombinaatioille on olemassa rahastoja, koska pankkiiriliikkeet kehittävät mielellään uusia tuotteita asiakkailleen, kun he voivat kulujen muodossa ottaa välistä aina oman osuutensa.

Rahastot voidaan jakaa aktiivisiin ja passiivisiin rahastoihin, joista jälkimmäinen tunnetaan myös termillä indeksirahasto.

Aktiivisessa rahastossa salkunhoitaja tekee tai ainakin väittää tekevänsä sijoituspäätökset omaan näkemykseensä perustuen. Kyvystä ennustaa tulevaisuutta tai ainakin väitetystä sellaisesta peritään usein korkeita kuluja, mikä syö osan sijoitustuotosta, koska tyypillisesti rahaston kulut ovat kymmeniä prosentteja tuotosta.

Yleisesti ottaen aktiivisia rahastoja kannattaa välttää, koska todellisuudessa juuri kukaan ei kykene ennustamaan tulevaisuutta – ainakaan useamman kerran peräkkäin – ei, vaikka olisi kuinka hieno kravatti. Sen sijaan passiivisen rahaston sijoitusvalinnat tapahtuvat automaattisesti johonkin objektiivisesti mitattavaan asiaan perustuen, eikä yksikään sijoitusanalyytikko tai rahastonhoitaja tee subjektiivisia valintoja omaan vailinaiseen markkinanäkemykseensä perustuen. On olemassa esimerkiksi passiivinen indeksirahasto, joka sijoittaa OMX Helsinki 25 -indeksiin eli Suomen 25 suurimman pörssiyhtiön osakkeisiin täsmälleen sillä painoarvolla, mikä niiden kulloinenkin markkina-arvo on. Passiivinen sijoittaja saa siis suoraan kyseisen osakeindeksin keskimääräisen tuoton eli tässä tapauksessa Helsingin pörssin 25 suurimman yhtiön tuoton niiden markkina-arvoilla painotettuna.

Koska passiivisen rahaston salkunhoitajan ei tarvitse tehdä sijoituspäätöstensä tueksi tutkimustyötä, passiivisten rahastojen kulut ovat matalampia kuin aktiivisten rahastojen. Passiivisen rahaston osto- ja myyntitoimeksiannot voidaan automatisoida, koska päätökset perustuvat objektiiviseen dataan.

On olemassa myös suoraan pörssistä ostettavia passiivisia indeksiosuusrahastoja eli pörssirahastoja eli ETF:iä. Pörssirahastojen kulut muodostuvat rahastoyhtiön hallinnointikulujen lisäksi kaupankäyntikuluista, ja ne ovat tyypillisesti samaa suuruusluokkaa passiivisten indeksirahastojen kanssa. Indeksirahasto ja indeksiosuusrahasto ovat siis erilaisia sijoitusvälineitä.

Markkinoilla on tarjolla myös synteettisiä ETF:iä, jotka eivät omista kohteena olevia arvopapereita suoraan vaan johdannaisten kautta, jolloin niihin kohdistuu ylimääräinen vastapuoliriski.

Kirjoitushetkellä edullisimpien pörssinoteerattujen rahastojen hallinnointikulut ovat 0,05 % (2017-03-01), kun taas joidenkin aktiivisten rahastojen kulut voivat olla jopa 3 % eli noin puolet osakemarkkinoiden keskimääräisestä tuotto-odotuksesta (3/7 = 43 %).

Johdannainen

Markkinoilla on tarjolla myös erilaisia rahoitusinstrumenttien johdannaisia, joiden tuotto perustuu jonkin toisen tai usean eri sijoituskohteen tuottoon. Johdannaisia voi hyödyntää riskienhallinnassa. Esimerkiksi lentoyhtiö voi haluta suojautua liiketoimintansa kannalta kriittiseen polttoaineen hinnan nousuun johdannaisella, jonka arvo nousee polttoaineen kallistuessa.

Johdannaisia ovat esimerkiksi optiot, debentuurit, sertifikaatit, swapit, futuurit, termiinit ja warrantit.

Strategia

Sijoitusstrategia tarkoittaa sijoituskohteiden valintatapaa. Tässä kappaleessa keskitytään ainoastaan osakesijoittamisen strategioihin, koska yleisesti ottaen se on paras sijoitusluokka helppouden, likviditeetin ja korkean tuotto-odotuksen vuoksi, jos kohta myös riski on edellä kerrotun mukaisesti korkea.

Osakesijoitusstrategiat voidaan jakaa karkeasti kahteen päälinjaan: aktiiviseen ja passiiviseen, eli siihen, tehdäänkö sijoituspäätöksiä aktiivisesti näkemystä ottamalla vai passiivisesti johonkin objektiivisesti mitattavaan asiaan pohjautuen. Aktiivinen on passiivista sijoittamista työläämpää, ellei anna sitä salkunhoitajan tehtäväksi. Passiivisen sijoittamisen voi automatisoida kokonaan.

On olemassa myös hybridimalli eli että sijoittaja on aktiivisesti passiivinen. Tällöin sijoittaja voi ottaa näkemystä esimerkiksi kerran vuodessa tarkastaessaan sijoitussuunnitelmansa ja muuttaessaan esimerkiksi painotuksia eri sijoitusluokkien välillä, mutta jättäen varsinaiset osto- ja myyntipäätökset sijoitusvälineiden sisäiseksi asiaksi.

Sijoitussalkku voi luonnollisesti sisältää samanaikaisesti aktiivisia ja passiivisia sijoituksia sekä näiden hybridejä.

Passiivinen sijoittaminen on yleisesti ottaen aktiivista sijoittamista parempi vaihtoehto, koska passiivinen sijoittaminen tuottaa keskimäärin paremmin matalampien kulujen vuoksi ja vieläpä pienemmällä vaivalla. Toisaalta koska markkinat eivät ole täydellisen tehokkaat eli että kaikki julkisesti saatavilla oleva tieto olisi jo huomioitu kaikkien osakkeiden nykyarvossa, voi osaava ja ahkera, tai onnekas sijoittaja löytää markkinoilta yli- tai alihinnoiteltuja osakkeita ja saavuttaa näin ylituottoa suhteessa indeksiin. Aktiivinen sijoittaja saa kuitenkin todennäköisesti passiivista sijoittajaa heikomman tuoton, koska tyypillisesti aktiivinen sijoittaja käy enemmän kauppaa eli maksaa enemmän kaupankäyntikuluja ja koska tulevaisuuden ennustaminen kerta toisensa jälkeen on käytännössä mahdotonta.

Osakepoiminta

Aktiivisen sijoittamisen yleisin muoto on osakepoiminta, missä sijoittaja valitsee jollakin periaatteella osakkeet, joita ostaa tai myy. Valinta perustuu tyypillisesti sekä mitattaviin eli kvantitatiivisiin että laadullisiin eli kvalitatiivisiin asioihin. Mitattavaa dataa saa helposti esimerkiksi yhtiöiden taloudellisista tunnusluvuista, joita kerrotaan osavuosikatsauksissa, mutta laadullinen vertailu perustuu viimekädessä sijoittajan henkilökohtaiseen arvioon, jonka hän on muodostanut esimerkiksi kuuntelemalla yhtiön toimivaa johtoa ja opiskelemalla toimialan lainalaisuuksia.

Mitä paremmin tuntee yhtiön, sen toimialan ja maailman ylipäänsä, sen todennäköisemmin sijoittaja kykenee menestyksekkääseen osakepoimintaan eli saamaan indeksiä korkeampaa tuottoa.

Käytännössä osakepoimija ei voi käydä läpi kaikkia tarjolla olevia osakkeita vaan hän etsii kiinnostavia yhtiöitä jonkin periaatteen mukaan. Sijoittaja voi olla esimerkiksi ammattinsa vuoksi kiinnostunut lääkealan yhtiöistä, koska uskoo tuntevansa ne tavallista paremmin, tai hän voi olla kiinnostunut ainoastaan kotimaansa yhtiöistä. Sijoittaja voi valita yhtiönsä myös ideologisista syistä tai hän voi haluta omistaa ainoastaan hyviä osingonmaksajia eli niin sanottuja osinkoaristokraatteja.

Taikakaava

Yksi aktiivisesti passiivisen sijoittamisen muoto on niin sanottu taikakaava, jonka idea on valita joukko objektiivisesti mitattavia kriteerejä, kuten yhtiöiden keskeisiä tunnuslukuja ja muodostaa niiden avulla kaava, joka antaa yhtiölle pisteluvun, jonka perusteella osto- ja myyntipäätökset tehdään. Magic Formula ja Piotroskin menetelmä ovat esimerkkejä taikakaavoista (viite) (viite), mutta kaavan voi muodostaa myös itse. Kaavassa käytettävien muuttujien valinta on näkemyksen ottamista, mutta kun sen on kerran tehnyt, sijoittaminen kaavan mukaan on passiivista eli sen voi automatisoida.

Kasvusijoittaminen

Ihmiset ovat tyypillisesti kallellaan kasvusijoittamiseen, koska yhtiöiden tulevaisuuteen myönteisesti katsovia kasvusuunnitelmia on mukavampi arvioida ja niihin uskoa, kuin sijoittaa markkinoilla jo asemansa vakiinnuttaneisiin ja vakaata tuottoa tekeviin yhtiöihin, joiden liiketoiminta on kuitenkin tylsää seurattavaa. Jälkimmäistä lähestymistapaa kutsutaan arvosijoittamiseksi.

Esimerkiksi maailman tunnetuin yhtiö, Coca-Cola, on arvoyhtiö ja osinkoaristokraatti, joka on vuosikymmeniä maksanut kasvavaa osinkoa, koska ihmiset haluavat juoda samaa kasviuutejuomaa tapahtuipa maailmassa mitä tahansa, kunhan yritys itse ei muuta brändiään tai nosta hintaa suhteessa yleiseen hintatasoon. Toisaalta Coca-Colalla ei ole piilevää kasvupotentiaalia, koska ei ole olemassa uskottavaa kehityskulkua, missä Coca-Colan myynti kasvaisi nykyistä kasvuvauhtia merkittävästi nopeammin.

Tekninen analyysi

Tekninen analyysi on sijoitusstrategia, missä ennustetaan osakkeen tulevaa arvoa historiallisen kurssikehityksen perusteella. Tekninen analyysi on automatisoitavissa ja tietokoneet ovat tehneet sitä jo vuosikymmeniä. Tekninen analyysi on vastoin sijoittamisen ensimmäistä sääntöä, joka kertoo, ettei historia ole tae tulevasta. Tekniseen analyysiin voidaan yhdistää myös laadullinen analyysi eli näkemyksen ottaminen.

Kertaus

Sijoitukset tuottavat omistajalleen lisäarvoa ensisijaisesti sisäisen tuottomekanismin kautta. Sijoituksen arvo voi nousta myös sen vuoksi, että sijoituksen tulevaisuuden näkymä muuttuu aiempaa positiivisemmaksi.

Osake on sijoitusluokista tuottavin, mutta sen riski on myös korkea. Riskitasoa voi laskea hajauttamalla ja erilaisilla rahoitusinstrumenteilla.

Hyvällä hajautukselle sijoitukset tuottavat käytännössä varmasti, kun sijoitushorisontti on yli kymmenen vuotta.

Markkinoiden voittaminen on lähes mahdotonta, koska yhtäältä tulevaisuutta on vaikea ennustaa ja toisaalta koko maailma kilpailee samalla markkinalla, siis maailman parhaat sijoitusanalyytikot sekä millisekunneissa operoivat tekoälyrobotit. Markkinoita ei tarvitse voittaa saadakseen keskimääräisen vuosituoton (7 %).

Paras hetki aloittaa sijoittaminen on tänään, koska tulevaa kurssikehitystä ei tiedä kukaan, mutta keskimäärin on niin, että mitä pidempään on markkinoilla, sitä enemmän korkoa korolle -ilmiö kerkeää tuottaa lisäarvoa. Kaikkea ei kannata sijoittaa kuitenkaan samana päivänä, vaan on parempi hajauttaa ostot myös ajallisesti, eli ostaen tasaisesti lisää vaikkapa joka toinen kuukausi.

On tärkeä ymmärtää itse käyttämiensä sijoitusvälineiden tuottomekanismit ja kokonaiskulut, sekä ajassa että rahassa, koska ammattimaisten salkunhoitajien ja sijoitusanalyytikkojen tehtävä on tuottaa asiakkaalle kuluja työnantajansa hyväksi.

Sunnitelma

Kuten kaikessa pitkäjänteisessä toiminnassa, myös sijoittamisessa on hyvä tehdä suunnitelma. Kynä siis käteen. Ilman suunnitelmaa unohtaa punaisen langan yli ajan – usko pois.

SIJOITUSSUUNNITELMA =================== 2026-01-09: ensimmäinen versio

Ensimmäinen tehtävä on asettaa tavoite eli minkä takia sijoittaa ja kuinka kaukana tavoite on. Ehkä tavoite on päästä puoli vuotta kestävälle maailmanympärysmatkalle viiden vuoden aikajänteellä (20 000 €) tai mehevä eläke 20 vuoden päästä (500 000 €).

(ESIMERKKI) Tavoite: taloudellinen riippumattomuus 20 vuoden päästä

Seuraavaksi pitää kartoittaa riskiprofiili eli kuinka paljon sietää sijoitusten arvon heilumista eli käytännössä laskua ilman että tulee paniikki myydä. Riskitaso riippuu omasta henkilökohtaisesta riskinsietokyvystä, iästä, veloista, perhetaustasta ja sen sellaisesta.

Riskiarvioon vaikuttaa nykyiset velat sillä tavalla, että jos kovin ikävästi käy ja iso lintu lentää, niin samaan aikaan voi sijoitusten arvo romahtaa, velkojen korot nousta ja työpaikka lähteä alta. Tällaisiä erittäin epätodennäköisiä tapahtumia sattuu muutama vuosisadassa, eli että useampi riski toteutuu yhtä aikaa, eli riskiarvio pitää tehdä niin, että kun tämä tapahtuu, kamelin selkä ei katkea, vaan paremminkin silloin voi ostaa lisää.

(ESIMERKKI) Riskitaso: 4/5, koska aikaa on vuosikymmeniä, mutta velkaa ei ollenkaan.

Riskitason määrittämisen jälkeen voi valita, millä tavalla riskiä hallitsee eri sijoitusluokkien välillä. Tyypillinen ratkaisu on sijoittaa osakkeisiin ja velkakirjoihin, koska ne eivät juurikaan korreloi keskenään ja koska niillä voi käydä kauppaa helposti kotisohvalta (viite).

Eräs tapa hallita sijoitusluokkariskiä on omistaa osakkeita sata miinus oma ikä eli esimerkiksi 100v - 20v = 80 % ja hajauttaa loput 20 % muihin sijoitusluokkiin. Jos oma riskiprofiili on matala eli ettei siedä paljoa riskiä, osakkeiden osuutta pitää laskea, tai ainakin pitää valita enemmän sellaisia yhtiöitä, joiden tulevaisuudennäkymät ovat vakaat.

(ESIMERKKI) Sijoitusluokkien painot: * 80 % osakkeet * 10 % velkakirjat * 10 % muut (metsä, taide, valuutta, kiinteistö, raaka-aine, tavara)

Sijoitusluokkien painotuksen jälkeen pitää valita, haluaako hajauttaa myös muilla tavoin.

(ESIMERKKI) Hajautus: * maantieteellinen: tasaisesti koko maailmaa * toimialakohtainen: tasaisesti kaikkia toimialoja * ajallinen: 3 kk välein 3000 € (+ inflaatiokorjaus)

Hajautuksen jälkeen pitää päättää sijoitusvälineet. Helpoin ratkaisu on ostaa rahastoja tai tehdä suoria osakeostoja. Rahastosijoittamiseen riittää pankkitili, mutta kaupankäyntiin pörssissä tarvitsee arvo-osuustilin, jonka Suomessa asuva voi kirjoitushetkellä avata Nordnet-palvelussa (2017-02-24). Myös perinteiset kivijalkapankit tekevät pörssitoimeksiantoja asiakkaan puolesta.

(ESIMERKKI) Sijoitusinstrumentit: * suorat osakeostot * korkorahastot * metsä- ja kiinteistörahastot * taide-esineet * käteinen

Lopuksi pitää päättää, milloin sijoitussuunnitelma tarkastetaan seuraavan kerran. Optimaalinen aika tarkastukselle on ennalta määritetty, jotta sitä ei tee tunteiden vallassa keskellä markkinaturbulenssia tai vuodenvaihteessa muiden kanssa samaan aikaan.

Seuraava tarkastus: 2027-01-09

Säästääkseen veroissa ja kuluissa salkun sijoituspainotuksia on hyvä tasapainottaa ensisijaisesti uusilla ostoilla, mutta jos tasapainotuksen vuoksi joutuu myös myymään, eräs tapa tehdä se on 5/25-sääntö, missä yli 20 % osuuksissa ("25-5=20") ylityksen pitää olla 5 %-yksikköä ja alle 20 % osuuksissa yli 25 %, että myynti toteutetaan.

Salkku

Kun sijoitussuunnitelma on tehty, on aika siirtyä valitsemaan varsinaiset sijoitustuotteet. Jokaisella on luonnollisesti oma suunnitelma ja mieltymykset, mutta toteutetaan tässä kohtaa kolme esimerkkisalkkua, joiden hoitaminen on kohtuullisen yksinkertaista ja helppoa.

Tämä sivu ei siis sisällä sijoitussuosituksia.

Alla olevissa esimerkkisalkuissa on mainittu useita kaupallisia tuotteita. Allekirjoittanut ei saa niiden mainostamisesta mitään etua. Ne vain sattuvat olemaan kirjoitushetkellä tietojen mukaan markkinoiden parhaimpia tuotteita (2017-02-24). Lukija ottaa ylimääräisen riskin, jos ei tutustu tuotteisiin tarkemmin itse.

Vanguard World Stock (VT) -pörssirahasto on huomionarvoinen, sillä rahasto sisältää noin 7000 eri osaketta 50 eri maasta tasaisesti painotettuna maailman osakemarkkinoiden todellisen markkinatilanteen mukaan (viite). Kaiken lisäksi rahaston kulut ovat erittäin matalat: 0,14 % vuodessa. Sivumennen sanoen VT:n maajakaumasta näkee myös, mikä on eri maiden todellinen paino maailman osakemarkkinoilla. LISÄYS (2020-11-24): VT:n ostaminen ei ole enää mahdollista Euroopassa, mutta saman sisällön tarjoaa euroissa noteerattu VGWL.

Alkusalkku

Yksinkertaisin ratkaisu on laittaa automaattinen kuukausittainen tilinsiirto menemään yhdistelmärahastoon, joka sisältää sekä osakkeita että velkakirjoja maltillisella riskiprofiililla. Kirjoitushetkellä edullisin suomalainen yhdistelmärahasto on Seligson Pharos (2017-02-24) (viite).

(ESIMERKKI) Salkku: 200 e/kk Seligson Pharos-rahasto

Työsalkku

Hieman enemmän paneutuvan kannattaa jakaa sijoituksensa kolmeen osaan.

Ensin laitetaan sivuun muutaman kuukauden tuloja vastaava niin sanottu perusvara pahan päivän varalle, ettei joudu myymään sijoituksiaan, kun astianpesukone hajoaa. Perusvaran voi säilyttää esimerkiksi oman pankin sivutilillä tai lyhyissä koroissa rahamarkkinarahastossa. Oleellista on, että rahat voi tarvittaessa nostaa muutamassa arkipäivässä.

Kun perusvara on siirretty sivuun, salkku jaetaan vielä kahtia ydin-satelliittii-mallin mukaisesti (viite). Päätetään esimerkiksi, että salkusta 10 % on niin sanottu satelliitti eli pelikassa, jonka voi sijoittaa vapaasti haluamallaan tavalla. Sen sijaan salkun ydin sijoitetaan hyvin hajautettuihin ja matalakuluisiin passiivisiin indeksirahastoihin. Tälläisiä ovat kirjoitushetkellä esimerkiksi Vanguardin World Stock (VT) (VGWL) -pörssirahasto, Nordnetin Superrahastot tai Seligsonin passiiviset indeksi- ja korkorahastot (2017-02-24).

(ESIMERKKI) Salkku: 3000 € AAA-rahamarkkinarahasto (perusvara) 10 % startup (satelliitti) 10 % Seligson Euro obligaatio -korkorahasto 10 % Nordnet Suomi Superrahasto 70 % Vanguard World Stock (VGWL) -pörssirahasto

Tässä strategiassa on huomattava, että VGWL-pörssirahastoa ostetaan pörssistä, missä kaupankäyntikulut ovat luokkaa 15 euroa per kauppa. Tästä syystä rahastoa kannattaa ostaa kerralla vähintään 1500 eurolla, jotta kulut pysyvät maltillisena (1 %).

Kuningassalkku

Jos sijoittaja on valmis rakentamaan seurantataulukon sijoituksilleen ja muutenkin paneutumaan aiheeseen enemmän, hajautusta ja eksotiikkaa voi viedä pidemmälle.

(ESIMERKKI) Salkku: 3000 € AAA-rahamarkkinarahasto (perusvara) 10 % startup (satelliitti) 10 % Seligson Euro obligaatio -korkorahasto 2 % Seligson Corporate Bond -korkorahasto 50 % Vanguard World Stock (VGWL) -pörssirahasto 10 % Seligson Phoebus, Russia tai Tropico -rahasto 5 % kiinteistörahasto 5 % metsärahasto 5 % huonekaluja, ranskalaisia viinejä 2 % US dollareita 1 % bitcoineja

Seuranta

Sijoitussuunnitelma on vähimmäisvaatimus, mutta myös seurantataulukon rakentaminen on suositeltavaa, koska se auttaa sijoitussuunnitelman vuositarkistuksissa. Seurantataulukon tekeminen jää lukijalle kotitehtäväksi.

Loppusanat

Kun tulot ovat menoja suuremmat ja kun erotuksen sijoittaa esimerkiksi matalakuluisiin passiivisiin indeksirahastoihin, jää sijoittajan ainoaksi tehtäväksi loikoilla vuosikymmen tai pari.

Sijoittamisen suurimmat riskit ovat sijoittaja itse – tee siis sijoitussuunnitelma – sekä mustat joutsenet ja valkoiset elefantit. Huomenna voi tapahtua pankkikriisi, öljykriisi, eurokriisi, teknokupla, lehmanbrothers tai tulivuorenpurkaus. Tai virus. Musta joutsen on yllättävä ja ennakoimaton tapahtuma, kun taas valkoinen elefantti on ennalta arvattavissa, mutta jonka ajankohtaa ei voi ennustaa, kuten esimerkiksi pandemian.

Mustat joutsenet ja valkoiset elefantit vaikuttavat voimakkaasti yhtiöiden markkina-arvoon lyhyellä aikavälillä, mutta yhtiöt ovat hyviä sopeutumaan maailman muutoksiin, joten yli ajan liikeyhtiöt – ja täten myös niiden osakekurssit – jatkavat loputonta kasvuaan, joka on reaalisesti ollut edellisen parin sadan vuoden aikana keskimäärin 5,6 % vuodessa. Kriisit ovatkin itse asiassa hyviä aikoja ostaa lisää, ei myydä. Teknologinen kehitys ja ihmisen halu kokea uutta ei ole loppumassa, kunhan vain järjestelmät pysyvät pystyssä.

(Tämä sivu ei sisällä sijoitussuosituksia.)